基本信息

- 项目名称:

- 股指收益率与利率的关系研究--基于状态转移ARCH的异方差识别法

- 来源:

- 第十二届“挑战杯”省赛作品

- 小类:

- 管理

- 简介:

- 本文主要是研究股票市场中股指收益率与货币政策工具之一的利率的关系,强调在有突发事件时应该如何制定有效的货币政策,为货币政策的制定提供一定的理论和事实依据。

- 详细介绍:

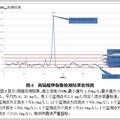

- 本文以2007年到2010年间的上证综合指数为研究样本,运用了异方差识别法,在体制转换的框架下重点研究了三次重大国际时间内的股指收益率与利率的实际关系。将本文研究结果与传统的利率——股价理论进行对照,股指收益率与利率一般呈负相关。并认为政府可以在制定货币政策时将股指收益率作为一项重要的参考要素。

作品专业信息

撰写目的和基本思路

- 本文主要是研究股票市场中股指收益率与货币政策工具之一的利率的关系,强调在有突发事件时应该如何制定有效的货币政策,为货币政策的制定提供一定的理论和事实依据。

科学性、先进性及独特之处

- 1.本文在1990年到2010年这个比较长的时间段内,利用了最新文献采用的异方差识别法,很好的解决了变量间的内生性问题; 2.引入了状态突变,对异方差识别法进行了改进,利用SWARCH模型(基于马尔科夫转换的自回归条件异方差)来划分波动区间,避免了以往文献划分事件区间时的主观设定等人为因素的偏差,更好的研究了股指收益率与利率的关系。

应用价值和现实意义

- 1.对个人机构投资者:作为投资决策时的参考 2.对股票市场:完善股市的制度建设,使资本市场达到强式有效 3对政策建议:有利于进一步深化金融改革,维护金融稳定,对于异常突发事件做出正确应对策略

作品摘要

- 本文以2007年到2010年间的上证综合指数为研究样本,运用了异方差识别法,在体制转换的框架下重点研究了三次重大国际时间内的股指收益率与利率的实际关系。将本文研究结果与传统的利率——股价理论进行对照,股指收益率与利率一般呈负相关。并认为政府可以在制定货币政策时将股指收益率作为一项重要的参考要素。

获奖情况及评定结果

- 在山西大学第十五届“创新挑战杯”学生课外学术科技作品竞赛中哲学社会科学类社会调查报告和学术论文类获一等奖。

参考文献

- [1] Roberto Rigobon.Identification through heteroskedasticity.The Review of Economics and Statistics, 2003, 85(4):777-792. [2] Roberto Rigobon,Brian Sack.The impact of monetary policy on asset prices.Journal of Monetary Economics, 2004, 51:1553-1575. [3]Ronald H.Lange.Regime-switching monetary policy in Canada.Journal of Macroeconomics, 2010, 32:782-796. [4] 孙文龙﹒基于马尔科夫转换模型的中国股票波动性研究﹒财政金融,2010,4: 4. [5] 高铁梅﹒计量经济分析方法与建模﹒清华大学出版社,2006,1:24-30. [6] 周波﹒体制转换模型的最新进展及其应用﹒山东财政学院学报,2007,2:1-5.

调查方式

- 无

同类课题研究水平概述

- 目前,国内外关于货币政策和股票市场研究的方法上,主要有三类回归分析方法、事件研究法和向量自回归(VAR)(刘煜松,杨溢出2003)。Mira Farka(2009)利用一组新的高频数据运用GARCH模型,研究了美联储对股票价格的影响,指出股票收益率的波动水平根据货币政策的类型和政策行为反应不同。熊正德(2007)采用EGARCH模型分别对中国利率与沪深股市的波动溢出效应进行分析表明,股票收益率对利率有着显著的短期动态影响;利率与沪深股市分别存在着显著的波动溢出效益.且大多存在着不对称性。王丹平,龚玉荣(2006)利用事件研究方法及误差修正模型对央行9次利率调整产生的影响进行了研究表明,短期内股市对利率的调整,具有一定的滞后性和敏感性,但从长期来看,具有显著的负相关关系。孙华妤,马跃(2003)应用动态滚动式的计量检验方法来检测中央银行对股票市场干预的有效性及机制问题。而股票市场发展与货币政策制定相互影响,从而产生了在模型系数估计时是遇到的变量的内生性等问题。 鉴于这些问题,Rigobon和Sack(2003)提出了异方差识别法,来解决变量间因存在相互作用和交互效应而产生的内生性问题,并与传统的事件研究法做比较,指出异方差识别法在模型估计上的优点。两位学者在2004年将该方法首次应用到测量货币政策对股票市场的影响研究的问题上。随后,Bohl,Siklos和Werner(2007)改进了异方差识别法,使用马尔科夫转换区分波动率区间,并应用Bootstrap方法计算t统计量,判断参数的显著性从而来研究欧洲中央银行对股票市场的反应。陈磊,杜化宇和曾勇(2007)将异方差识别法引入到探讨油价波动对股票市场的影响,但并未应用改进的异方差识别法。本文利用SWARCH模型,使用改进的异方差识别法来研究股票价格波动与利率调整的关系。